Bitcoin ทำไฮใหม่ ไทย ปักธงเป็นประเทศแรกรับนักท่องเที่ยวที่ถือ Cryptocurrency

Bitcoin Cryptocurrency ทำ

Bitcoin Cryptocurrency ทำ

แนวโน้ม (Trend) คือ ทิศทางการเคลื่อนที่ของกราฟราคาที่ผู้เชี่ยวชาญด้านตลาดจะจำแนกแนวโน้มตามทิศทางการเคลื่อนไหวของราคาแนวโน้มของราคาจะประกอบด้วยกันอยู่ 3 แนวโน้มด้วยกัน ได้แก่

1. แนวโน้มขาขึ้น (Uptrend) คือ ราคาเคลื่อนที่ปรับตัวสูงขึ้น เนื่องจากว่ามีแรงซื้อมากกว่าแรงขาย

2. แนวโน้มขาลง (Downtrend) คือ ราคาเคลื่อนที่ปรับตัวต่ำลง เนื่องจากว่ามีแรงขายมากกว่าแรงซื้อ

3. แนวโน้มด้านข้าง (Sideway) คือ ราคาปรับตัวไปด้านข้าง ขึ้นและลงในกรอบ เนื่องจากว่ามีแรงซื้อและแรงขายใกล้เคียงกัน

แนวโน้มขาขึ้น (Uptrend)

แนวโน้มขาขึ้น หมายถึง การเคลื่อนไหวของราคาที่ปรับตัวสูงขึ้นอย่างสม่ำเสมอ ราคาสูงสุดที่ตามมาแต่ละครั้งจะสูงกว่าราคาสูงสุดก่อนหน้า และแต่ละราคาต่ำสุดที่ตามมาจะสูงกว่าราคาต่ำสุดก่อนหน้าเช่นกัน หากแนวโน้มเป็นขาขึ้น นักเทรดจะต้องวางคำสั่ง Buy ในช่วงแนวโน้มขาขึ้นถึงจะกำไร และ แนวโน้มขาขึ้นคือแนวโน้มกระทิงที่นักเทรดจะรู้กันดีนั้นเอง

แนวโน้มขาลง (Downtrend)

แนวโน้มขาลง หมายถึง ราคาสร้างจุดสูงสุดที่ต่ำกว่าเดิม และจุดต่ำสุดที่ต่ำกว่าเดิม ราคาต่ำสุดที่ตามมาแต่ละครั้งจะต่ำกว่าราคาต่ำสุดก่อนหน้า และราคาสูงสุดที่ตามมาแต่ละครั้งจะต่ำกว่าราคาสูงสุดก่อนหน้าเช่นกัน หากแนวโน้มเป็นขาลง นักเทรดจะต้องวางคำสั่ง Sell ในช่วงแนวโน้มขาลงถึงจะกำไรแนวโน้มขาลงคือแนวโน้มหมีที่นักเทรดจะรู้กันดีนั้นเอง

แนวโน้มออกข้าง (Sideway)

แนวโน้มออกข้าง หมายถึง แนวโน้มที่เป็นกลางเกิดขึ้นเมื่อราคาสินทรัพย์เคลื่อนที่อยู่ภายในช่วงราคาที่ ผันผวนขึ้นและลงโดยไม่แสดงทิศทางขาขึ้นหรือขาลงที่ชัดเจน ภาพรวมทั้งหมดคือไม่มีทิศทางที่แน่นอนและชัดเจน ซึ่งยังคงเป็นช่วงที่ควรจะหลีกเลี่ยง เนื่องจากราคามักจะอยู่ในช่วงที่จำกัด

แนวโน้มตามระยะเวลา

แนวโน้มระยะยาว

มีระยะเวลาตั้งแต่หลายเดือนไปจนถึงหลายปี แนวโน้มเหล่านี้มักจะถูกเปลี่ยนแปลงในวงจรธุรกิจและเหตุการณ์สำคัญทางการเมืองและเศรษฐกิจเหตุการณ์สำคัญต่างๆ

แนวโน้มระยะกลาง

มีระยะเวลาสองสามสัปดาห์ถึงสองสามเดือน แน้วโน้มเหล่านี้มักจะถูกเปลี่ยนแปลงในความเชื่อมั่นของนักเทรดและปัจจัยทางเทคนิค

แนวโน้มระยะสั้น

มีระยะเวลาสองสามวันจนไปจนถึงหนึ่งเดือน ซึ้งแน้วโน้มเหล่านี้มักเกิดจากความผันผวนที่เกิดขึ้นภายในเวลาไม่กี่วัน ปัจจัยหลักที่นี่คือข่าวปัจจุบันและการเปลี่ยนแปลงของปริมาณการซื้อขาย

ดูเพิ่มเติมสำหรับ คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้

รวบรวม คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้ <<<<<<คลิก

Bitcoin Cryptocurrency ทำ

ข่าว นอนฟาร์ม (Non Farm) คืออะไร

ข่าว นอนฟาร์ม (Non Farm) คืออะไร และ มีผลกระทบดีหรือเสียอย่างไรกับการเทรด Forex

ข่าว นอนฟาร์ม คือ รายงานการจ้างงานของคนในธุรกิจต่างๆที่ไม่รวมกับอุตสาหกรรมรมภาคการเกษตรของสหรัฐ ซึ่งจะมีการออกข่าวทุก วันศุกร์แรกของเดือน เวลา 19.30 น. ตามเวลาประเทศไทย หรือบางเดือนอาจจะประกาศโดยประมาณเวลา 20.30 น. ตามเวลาประเทศไทย

เวลาข่าวออกมักจะมีผลกระทบต่อสกุลเงินอย่างรุนแรงต่อตลาด Forex และ ราคาจะแกว่งตัว อย่างรุนแรงในระยะเวลาสั้นๆ เมื่อเข้าสู่ข่าวนอนฟาร์ม ออเดอร์ที่ถือไว้ ควรมี Stop Loss ที่กว้างเพื่อที่จะพอให้ราคาได้แกว่งตัวพอสมควร ส่วนใหญ่เทรดเดอร์มักจะดูข่าวในเว็บไซต์ forexfactory.com

ข่าว นอนฟาร์ม (Non Farm) มีทั้งข้อดีและข้อเสียสำหรับนักเทรดที่เลือกเทรดในช่วงเวลาที่มีข่าว

ข้อดี

– เหมาะสำหรับนักเทรดที่ชำนาญเป็นมืออาชีพเพราะสามารถทำกำไรช่วงเวลาสั้นๆแบบเสี้ยวนาทีจนถึงวินาที

– เหมาะสำหรับนักเทรดที่เน้นทำกำไรระยะสั้นๆ ผู้ที่ไม่มีเวลา เน้นเทรดแค่วันที่มีข่าว ที่มีแค่เดือนล่ะครั้งเท่านั้น

– เหมาะสำหรับนัดเทรดที่ชำนาญฝีมือประสบการณ์ขั้นเทพ เพราะเวลามีข่าวกราฟจะวิ่งแรง มีการสวิงตัวที่สูง pip จะเคลื่อนที่ ในจำนวนมาก หากนักเทรดรู้แนวทางอาจจะสร้างกำไรได้มูลค่ามาก

ข้อเสีย

– ยังไม่เหมาะกับนักเทรดมือใหม่มีความเสี่ยงสูง อาจทำให้โดนล้างพอร์ต หรือ อาจทำให้ทุนหดหายอย่างรวดเร็ว เพราะจากการที่กราฟมีการสวิงตัวสูง อาจไม่เป็นไปตามเป้าที่ตั้งไว้

– ไม่เหมาะกับนักเทรดมือใหม่การเทรดในช่วงเวลานี้ ต้องมีความชำนาญ และ ต้องตัดสินใจที่รวดเร็ว เพราะต้องเปิด-ปิดออเดอร์ให้ทันเวลา

– การเทรดในช่วงเวลาที่มีข่าวบางโบรกเกอร์ ในบางบัญชี มีค่าสเปรดสูงกว่าปกติ

– การเทรดในช่วงนี้ต้องเพื่อใจ เพราะบางข่าวที่ตัวเลขออกมาดี แต่ตลาดอาจสวนทาง เพราะอาจจะมีปัจจัยหรือเหตุการณ์อื่นๆ เข้ามาเกี่ยวข้อง

ดูเพิ่มเติมสำหรับ คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้

รวบรวม คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้ <<<<<<คลิก

Bitcoin Cryptocurrency ทำ

Swap (สว็อป) คืออะไร

สว็อป คือ ดอกเบี้ยที่เกิดขึ้นกับคำสั่งซื้อขายที่เปิดข้ามคืนทุกๆ เป็นดอกเบี้ยที่นักลงทุนจะได้รับหรือต้องเสีย ในทุกๆครั้งที่มีการเทรดซื้อขายออเดอร์แบบข้ามคืน จนกว่าเราจะปิดคำสั่งซื้อขายนั้นโดยอาจมีการเรียกเก็บสว็อปดังกล่าวจะยิ่งเพิ่มมากขึ้นเมื่อถือออเดอร์ข้ามไปหลายๆ วัน หรือเป็นเดือน ค่าสว็อปมีความแตกต่างกันอย่างมาก โดยเครื่องมือการซื้อขายแต่ละรายการจะกำหนดค่าสว็อปเหล่านี้ไว้อยู่แล้ว และค่าสว็อป จะขึ้นอยู่กับการแปรผันตามอัตราดอกเบี้ย หรือ ของแต่ละสกุลเงิน ดังนั้น แต่ละช่วงเวลา อัตรา Swap จะเปลี่ยนแปลงไปอยู่เสมอ แต่ เครื่องมือทางการเงินประเภทหุ้นและ Cryptocurrency ทั้งหมดนั้นไม่มีค่าสว็อป จะเห็นว่า Swap นั้นมีตัวแปรสำคัญที่ส่งผลต่ออัตราดอกเบี้ย Forex Swap ซึ่งแต่ละโบรกเกอร์แต่ละเจ้าจะบวกค่าสวอป ไม่เท่ากัน บางทีก็แพงกว่าปกติ หรือ บางโบรกอาจจะถูกกว่าที่อื่นและบางที่อาจจะไม่มีค่าสว็อป ง่ายๆเลยก็ คือ ประเภทตราสาร: บางตราสารก็ไม่มีการเก็บค่า Swap เช่นพวกสกุลเงินดิจิทัล ส่วนประเภทที่มีค่าสว็อป ถ้าจะอธิบายแบบเข้าใจได้ง่ายๆเลยก็คือ ระยะเวลาที่เราถือออเดอร์ ยิ่งถือสัญญาไว้นาน ค่า Swap จะยิ่งมากขึ้น และ แน่นอนว่า จำนวน Lot ยิ่งมาก ค่า Swap จะยิ่งมากขึ้นตามขนาดสัญญา ช่วงเวลาการถือข้ามคืน ตามเวลาไทย คือช่วง 4.00 – 5.00 น.

การคิดค่า Swap เป็นได้ทั้งต้นทุนและผลกำไร ทั้ง2แบบ เรียกว่า การคิดแบบที่มีค่าเป็นบวก( Debit ) และ ที่มีค่าเป็นลบ ( Credit )

* Swap เป็นบวก หมายถึงการถือออเดอร์ ข้ามคืนแล้วจะถูกคิดดอกเบี้ยเป็น บวก และจะได้รับดอกเบี้ยสำหรับออเดอร์ที่เปิดไว้เพิ่มขึ้นเรื่อย ๆ ตามจำนวนวันที่ถือ

* Swap เป็นลบ หมายถึงการถือออเดอร์นั้น ๆ ข้ามคืนแล้วจะถูกคิดดอกเบี้ยเป็น ลบ และต้องเสียต้นทุนค่าธรรมเนียมของออเดอร์ที่เปิดไว้เพิ่มขึ้นเรื่อย ๆ ตามจำนวนวันที่ถือ

ดูเพิ่มเติมสำหรับ คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้

รวบรวม คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้ <<<<<<คลิก

Bitcoin Cryptocurrency ทำ

องค์กรหนึ่งหรือนายหน้าซื้อขายหรือบริษัทหลักทรัพย์ ที่เป็นตัวกลางระหว่างลูกค้าและผู้ผลิตบริการ ที่ได้รับใบอนุญาตห้ประกอบธุรกิจหลักทรัพย์ประเภทการเป็นนายหน้าซื้อขายหลักทรัพย์ ทำหน้าที่เป็นตัวแทนในการซื้อหรือขายหลักทรัพย์ให้แก่ผู้ลงทุน โดยได้รับค่าธรรมเนียมหรือค่านายหน้าจากผู้ลงทุนเป็นผลตอบแทน ซึ้งบริษัทที่ทำหน้าที่เป็นโบรกเกอร์มีอยู่หลายบริษัทโดยแต่ละโบรกเกอร์จะมีความแตกต่างในการทำงานของโบรกเกอร์ประเภทต่างๆ พวกเขาทั้งหมดมีความคล้ายคลึงกัน เช่น ค่าธรรมเนียมสำหรับการบริการและแพลตฟอร์มออนไลน์สำหรับลูกค้าเพื่อทำการซื้อขาย โบรกเกอร์ไม่ได้มีหน้าที่แค่เป็นคนกลางในการซื้อขายแต่โบรกเกอร์จะต้องรับผิดชอบดูแลการบริการต่างๆ ที่ให้แก่ลูกค้าทุกขั้นตอนตั้งแต่การเปิดบัญชีจนการซื้อขายหรือช่วยดูแลให้คำปรึกษาแนะนำ หรือแก้ไขปัญหาให้กับลูกค้าอยู่ตลอดเวลา ไม่ว่าจะการติดต่อเทรดเดอร์ เพื่อทำการพูดคุย อัปเดตข้อมูล และให้คำปรึกษา คำแนะนำในการลงทุน ทั้งลูกค้าบุคคลและลูกค้าที่เป็นองค์กรธุรกิจ เพราะฉะนั้นการเลือกโบรกเกอร์จะเป็นการตัดสินใจของลูกค้าที่สนใจในโบรกเกอร์นั้นๆ ไม่ว่าจะเลือกโบรกไหนทุกคนควรศึกษาให้ดีก่อนการลงทุน

ดูเพิ่มเติมสำหรับ คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้

รวบรวม คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้ <<<<<<คลิก

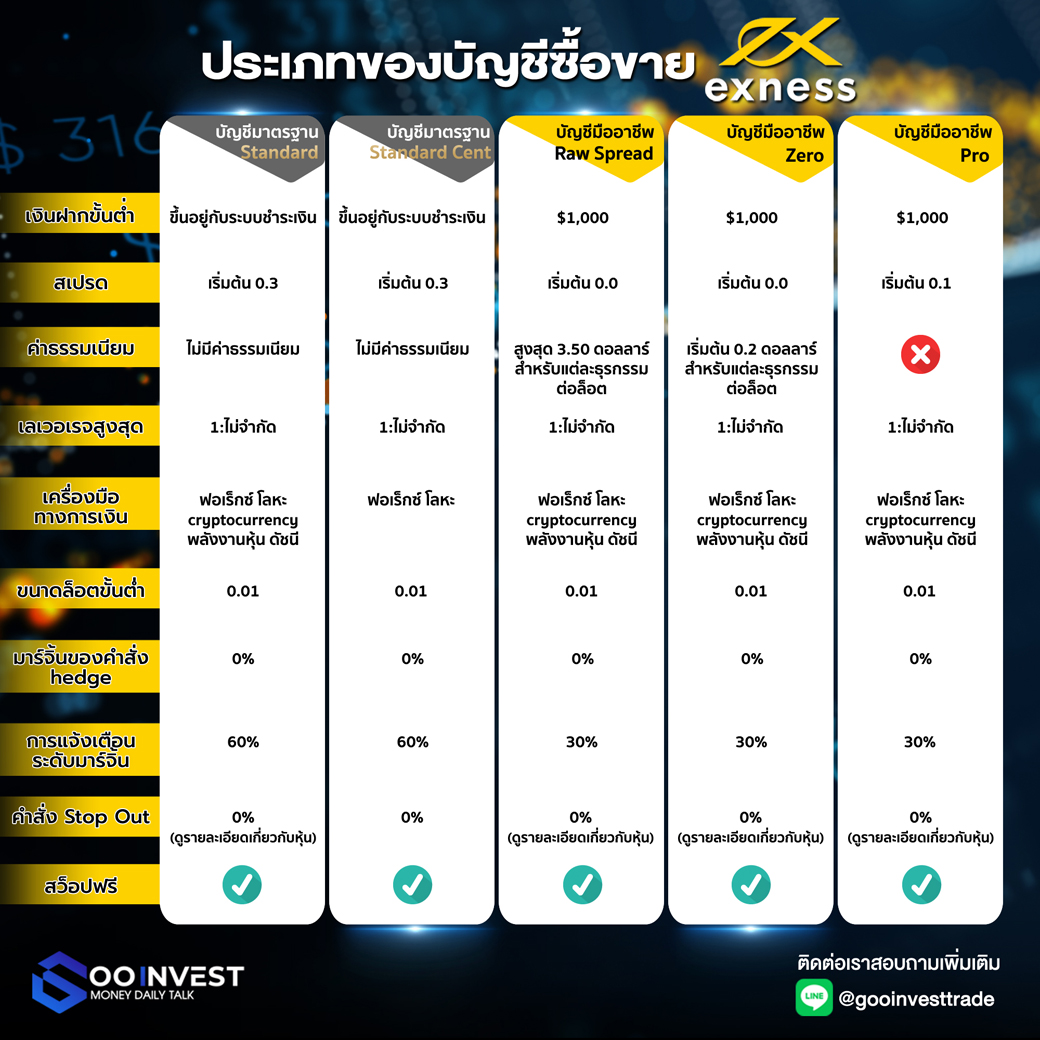

ผู้ให้บริการที่เรียกได้ว่าไม่มีใครไม่รู้จักที่ได้รับความนิยมและได้รับการไว้วางใจมากว่า 15ปี และเป็นที่กล่าวถึงอย่างต่อเนื่องกับจุดแข็งที่เหมาะกับการเทรดระยะยาวเป็นอย่างมากด้วยการละเว้นค่าธรรมเนียมข้ามคืนอีกทั้งค่าธรรมเนียมการซื้อขายที่เรียกได้ว่าถูกที่สุดในประเทศในเวลานี้

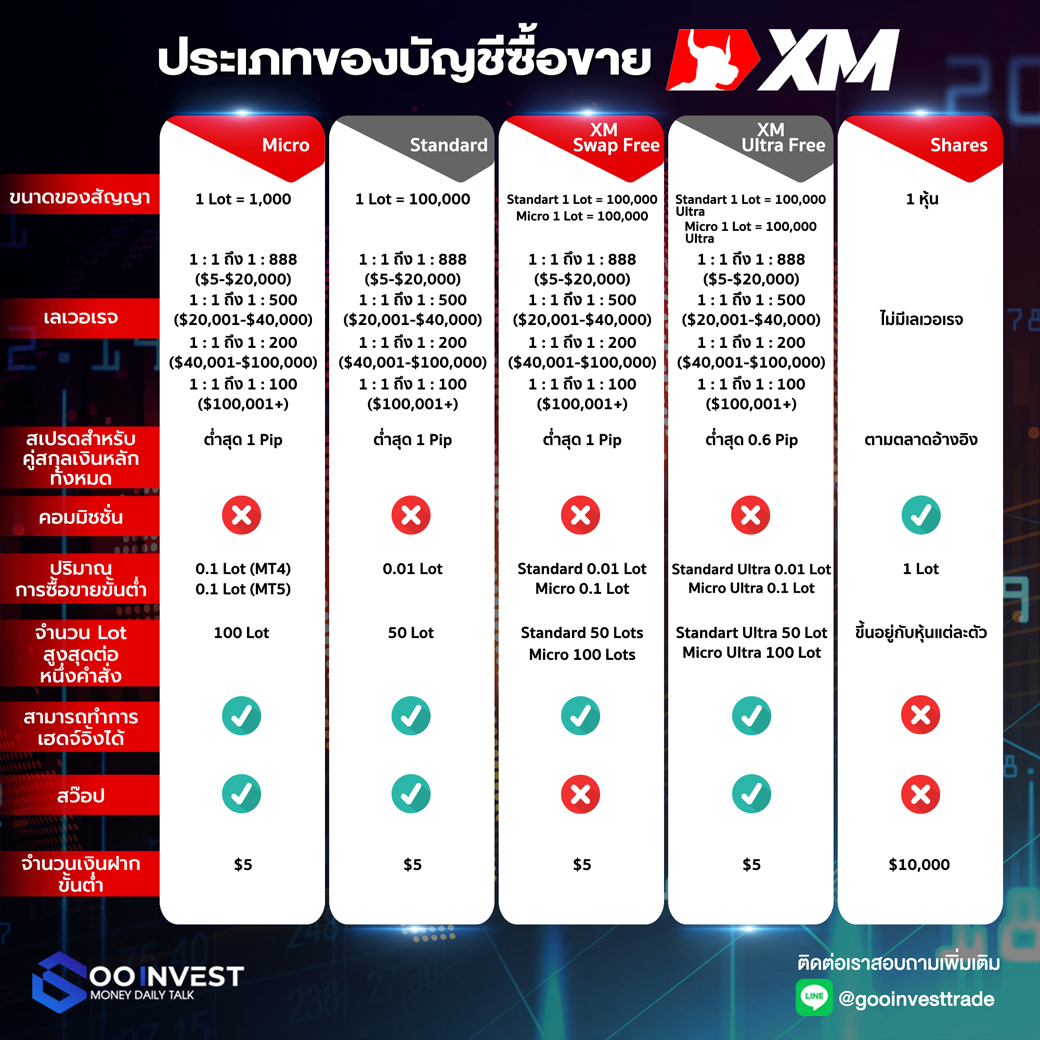

เทรดสั้นต้องห้ามพลาด ที่จะต้องได้ลองเทรดกับ XM ด้วยระบบ Server ที่รวดเร็ว รองรับการซื้อขายในช่วงเวลาที่มีการเทรด เป็นจำนวนมากโดยเฉพาะช่วงประกาศข่าว และเหมาะเป็นอย่างมากสำหรับมือใหม่ด้วย โปรโมชั่น ที่มีมาให้อย่างต่อเนื่อง

Bitcoin Cryptocurrency ทำ

ทำไม เดย์เทรด ถึงเป็นที่นิยม

เดย์เทรดคือการเทรดแบบรายวันเป็นการซื้อขายที่นักเทรดเปิดคำสั่งซื้อและปิดการขายในวันเดียวกันสามารถทำกำไรและทำให้คุณขาดทุนภายในวันเดียว เช่นกัน แต่การเทรดแบบ เดย์เทรดเทรดรายวันนั้นจะช่วยให้การเทรดไม่ยุ่งยาก ลดความซับซ้อน เพราะเราจะทราบผลการเทรด ได้กำไลหรือเสียผลประโยชน์ภายในวันนั้นเอง โดยแต่ละวันของการเทรด แบบ เดย์เทรด นั้น จะทำให้นักเทรดทำกำไรได้วันต่อวัน จะมากน้อยอยู่ที่ออร์เดอร์ แต่ก็จะไม่ได้อยู่ในมูลค่าที่เยอะมาก แต่ถ้าหากเราทำการเทรดอย่างสม่ำเสมอทุกวัน การทำเดย์เทรดก็สามารถสร้างความมั่งคั่งให้กับเราได้ เดย์เทรด มีข้อดีตรงที่ การซื้อขายจบภายในหนึ่งวันจะทำให้การวิเคราะห์ง่ายกว่าการที่จะวิเคราะห์ภาพรวมที่เป็นเดือน ไม่ต้องคิดมากปวดหัว เทรดเดอร์ซื้อขายให้จบลงภายในหนึ่งวันช่วยลดความเสี่ยงว่าอาจจะเกิดอะไรขึ้นกับกราฟ ในช่วงที่เราไม่ว่าง การจบการซื้อขายให้ได้ภายในวันเดียว สามารถทำให้เราสรุปกำไรในแต่ละวันได้เลย ทำให้เรารู้สึกมีกำลังใจในการเทรดเพราะมีราคาที่สามารถจับต้องได้ เพราะเหตุผลเหล่านี้ ทำให้ Day Trade เป็นที่นิยมในตลาด Forex

ดูเพิ่มเติมสำหรับ คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้

รวบรวม คำศัพท์ Forex ที่เทรดเดอร์ต้องรู้ <<<<<<คลิก

Bitcoin Cryptocurrency ทำ

1. Forex(ฟอเร็กซ์) คืออะไร คือ ตลาดซื้อขายอัตราแลกเปลี่ยน ย่อมาจาก Foreign Exchange Market ตลาดซื้อขายสกุลเงิน หนึ่งในตลาดการเงินที่มีสภาพคล่องสูงที่สุดในโลก

2. การเทรด คืออะไร คือ การเก็งกำไร โดยการซื้อมา ขายไปเพื่อเก็งกำไรส่วนต่าง ด้วยการซื้อสินค้าอย่างหนึ่งในราคาที่ถูก แล้วนำมาขายในราคาที่แพงกว่าผ่านระบบออนไลน์ เพื่อให้ได้กำไรส่วนต่างที่เกิดขึ้น

3. Trader (เทรดเดอร์) คืออะไร คือ ผู้ซื้อขายในตลาด Forex เราจะเรียกกันว่า Trader ที่ซื้อขายสกุลเงินในตลาด Forex เพื่อทำการเก็งกำไร

4. Broker (โบรกเกอร์) คืออะไร คือ บริษัทที่เป็นตัวกลางให้บริการซื้อขายในตลาด Forex รวมถึงตลาดการเงินอื่นๆ

5. แนวโน้ม คืออะไร คือ ทิศทางการเคลื่อนที่ของกราฟราคา ประกอบด้วย 3 แนวโน้ม ได้แก่แนวโน้มขาขึ้น (Uptrend) แนวโน้มขาลง (Downtrend) แนวโน้มด้านข้าง (Sideway)

6. Swap (สว็อป) คืออะไร คือ ดอกเบี้ยข้ามคืนของสกุลเงิน ซึ่งค่า swap จะถูกคำนวณเมื่อถือออเดอร์ข้ามคืน และคิดทบไปเรื่อยๆ ทุกวันจนกว่าจะปิดออเดอร์

7. Spread Forex(สเปรด) คืออะไร คือ ค่าธรรมเนียม หรือค่าบริการของโบรกเกอร์ที่คิดจากผู้เทรด ซึ่งถือเป็นส่วนต่างของราคาขาย (Bid) และ ราคาซื้อ (Ask)

8. Bid คืออะไร คือ ราคาเสนอซื้อที่ดีที่สุด ณ เวลานั้น ที่เราต้องการจะขาย (Sell, Short)

9. Ask คืออะไร คือ ราคาเสนอขายที่ดีที่สุด ณ เวลานั้น ที่เราต้องการจะซื้อ (Long)

10. Pip,Point คืออะไร คือ หน่วยนับการเคลื่อนที่ของกราฟราคา Pip ใช้นับจุดทศนิยมตัวที่ 4 และ จุดทศนิยมตัวที่ 3 Point ใช้นับจุดทศนิยมตัวที่ 5 และ จุดทศนิยมตัวที่ 3

11. แพลตฟอร์มการเทรด คืออะไร คือ โปรแกรมสำหรับใช้เทรดในตลาดการเงินผ่านโบรกเกอร์ เช่น Metatreder 4 (MT4), Metatrader 5 (MT5), IX One และ IX Social

12. Copy trade (ก๊อปปี้เทรด) คืออะไร คือ นักเทรดมืออาชีพเป็นผู้นำสัญญาณเทรด โดยผู้ใช้เพียงดูสถิติ และเลือกผู้นำสัญญาณที่ต้องการ

13. Indicator (อินดิเคเตอร์) คืออะไร คือ เครื่องมือวิเคราะห์สูตรคำนวณทางเทคนิคสำหรับกราฟราคาตามสูตรต่างๆของ Indicator แต่ละตัว

14. Money Management (MM) คืออะไร คือ การบริหารจัดการเงินลงทุนให้อยู่ในความเสี่ยงที่เหมาะสม หรือการจัดการเงินทุนให้อยู่ในระดับที่พอดี

15. Candlestick Chart (กราฟแท่งเทียน) คืออะไร คือ กราฟราคาที่ได้รับความนิยมมากที่สุดในตลาด Forex มีอยู่ด้วยกัน 3 ประเภท (Line Chart)กราฟแท่ง (Bar Chart)กราฟแท่งเทียน (Candlestick Chart)

16. Pin Bar คืออะไร คือ กราฟแท่งเทียนรูปแบบหนึ่งที่มีหน้าตาเนื้อเทียนเล็กๆ แต่มีไส้เทียนยาวๆ

17. ข่าว นอนฟาร์ม (Non Farm) คืออะไร คือ รายงานของการจ้างงานของคนในธุรกิจต่างๆข่าวที่มีผลกระทบต่อสกุลเงิน

18. Day Trade (เดย์เทรด) คืออะไร รูปแบบการเทรดแบบรายวันซื้อขายที่เทรดเดอร์เปิดคำสั่งซื้อและปิดการขายในวันเดียวกัน

19. แนวรับแนวต้าน คืออะไร คือ โซนที่ราคาไม่สามารถผ่านไปได้ ถ้าพูดถึงแนวรับ คือ ราคาไม่สามารถทะลุลงมาได้ ถ้าเป็นแนวต้าน คือ ราคาไม่สามารถทะลุ ขึ้นข้างบนได้

20. Leverage (เลเวอเรจ) คืออะไร คือ การซื้อขายโดยวางเงินแค่บางส่วนจากราคาเต็มของสินทรัพย์

EUR = เงินยูโร

USD = เงินดอลลาร์สหรัฐ

GBP = เงินปอนด์อังกฤษ

JPY = เงินเยนญี่ปุ่น

CHF = เงินฟรังก์สวิส

AUD = เงินดอลลาร์ออสเตรเลีย

CAD = เงินดอลลาร์แคนาดา

Bitcoin Cryptocurrency ทำ

เป็นการลงทุนที่มีการวางแผนไว้ชัดเจน ไม่ว่าจะเป็นเรื่องของผลการตอบแทน ระดับความเสี่ยงที่เราสามารถยอมรับได้ ระยะเวลาการลงทุนเป็นการลงทุนที่มีระยะเวลา 1 ปีเป็นต้นไป ยกตัวอย่างง่ายๆก็คือว่า เราสะสมความมั่งคั่งมั้นคงให้กับชีวิตเกษียณที่มีประสิทธิภาพ หรือ เหมือนกับเราซื้อของราคาแพงๆไว้เกร่งกำไรในอนาคต ที่คิดว่าจะมีการซื้อขายหรือตามหาในราคาที่แพงขึ้นในอนาคต ฉะนั้นจึงต้องมีการวางแผนการลงทุนอย่างรอบคอบและลงทุนอย่างสม่ำเสมอเพื่อสะสมผลตอบแทนต่อเนื่อง การลงทุนระยะยาวเหมาะกับผู้ที่มีฐานเงินเดือนประจำหรือมีรายรับสม่ำเสมอ

สำหรับประเภทของการลงทุนระยะยาวมีดังนี้

– พันธบัตรรัฐบาล

– หุ้นกู้

– หุ้น

– อสังหาริมทรัพย์

– การลงทุนในของมีค่า

ประโยชน์และความเสี่ยงจากการลงทุนระยะยาว

การลงทุนระยะยาวเป็นการสะสมความมั่งคั่งระยะยาวในอนาคต จึงทำให้ได้ผลตอบแทนมากกว่า อีกทั้งยังเสี่ยงขาดทุนน้อยกว่าการลงทุนระยะสั้น เพราะนักลงทุนให้ความสนใจกับผลตอบแทนสุดท้ายมากกว่าความผันผวนทางการเงินที่เกิดขึ้นในระหว่างลงทุน ข้อเสียในการลงทุนระยาวอาจจะได้ผลตอบแทนที่ช้า สินทรัพย์ที่เหมาะสำหรับการลงทุนระยะยาว ส่วนใหญ่เป็นทรัพย์สินที่ต้องใช้เวลาสะสมผลตอบแทนนาน จึงเหมาะสำหรับคนที่มีรายได้ประจำหรือคนที่มีเงินเก็บ

การลงทุนระยะสั้นคือ การลงทุนเพื่อหวังผลตอบแทนในระยะสั้นไม่เกิน 3 เดือน – 3 ปี แต่ก็มีสินทรัพย์หลายชนิดที่สามารถทำกำไรแบบวันต่อวันได้เช่นกันเป็นสินทรัพย์ที่สามารถนำไปเปลี่ยนเป็นเงินได้เร็วกว่าการลงทุนแบบระยะยาว สำหรับประเภทของการลงทุนระยะสั้นมีดังนี้

– ตราสารหนี้ระยะสั้น

– หุ้นกู้ระยะสั้น

– หุ้น (Day Trade)

– ซื้อขายใบจองอสังหาริมทรัพย์

– การลงทุนในค่าเงิน

– การลงทุนในค่าเงินดิจิตอล

ประโยชน์และความเสี่ยงจากการลงทุนระยะสั้น

การลงทุนระยะสั้นเป็นการลงทุนที่ได้ผลตอบแทนสูงในเวลาสั้น ทำให้นักลงทุนมีสภาพคล่องทางการเงินสูงกว่าการลงทุนระยะยาว การลงทุนระยะสั้นมีความผันผวนทางการเงินสูง นักลงทุนจึงต้องศึกษา ติดตามปัจจัยที่เกี่ยวข้อง และประเมินความเสี่ยงอยู่ตลอดเวลา

สำหรับคำตอบของการลงทุนระยะสั้น หรือ การลงทุนระยะยาว เลือกอะไรดีกว่ากัน ตรงนี้ขึ้นอยู่กับเป้าหมายทางการเงินของผู้ลงทุน ว่า มีการกำหนดเป้าหมายการลงทุนอย่างไร เป้าหมายในการลงทุนของแต่ละคน ความจำเป็นของแต่ละคนในการออม และ การใช้จ่ายย่อมไม่เหมือนกัน ถ้าหากชอบการซื้อมาขายไปต้องการเงินหมุนเวียนอยู่ตลอดเวลา คนที่ต้องการผลตอบแทนในช่วงเวลาสั้น ก็จะเหมาะกับการลงทุนระยะสั้น หรือ เพื่อเป้าหมายเงินก้อนใหญ่ การลงทุนระยะยาวจะตอบโจทย์ได้ดีกว่า เพราะมีเวลาในการสะสมผลตอบแทนอย่างมั่นคง แต่ถ้าต้องการเสริมสภาพคล่องทางการเงินในชีวิตประจำวัน การลงทุนระยะสั้นเหมาะสมมากกว่า หาคำตอบการลงทุนให้ตัวเองตั้งเป้าหมายของตัวเองเพียงเท่านี้ก็จะทำให้การลงทุนมีประสิทธิภาพและลดความเสี่ยงในการขาดทุนมากขึ้น

Bitcoin Cryptocurrency ทำ

คือการลงทุนระยะสั้น ที่นักลงทุนจะอยู่ในสถานะเจ้าหนี้ของผู้ออกตราสารหนี้ อีกที มีความเสี่ยงต่ำ ปลอดภัย เงินต้นไม่หาย โดยเฉพาะตราสารหนี้จากรัฐบาล แต่การลงทุนตราสารหนี้ เป็นการลงทุนที่ให้ผลตอบแทนต่ำ หากมีภาวะเงินเฟ้อที่สูงขึ้น จะทำให้อัตราผลตอบแทนที่แท้จริงลดลง โดยตราสารหนี้ จะแบ่งออกเป็น 3 กลุ่มหลัก ได้แก่

1. รัฐบาลหน่วยงานภาครัฐ ซึ่งจะมีการแบ่งออกไปแต่ละประเภทแบบแยกย่อย

– รัฐบาล มีตั๋วเงินคลัง เป็นตราสารหนี้ระยะสั้น มีอายุไม่เกิน 365 วัน มีพันธบัตรรัฐบาล เป็นตราสารหนี้ระยะยาวมีอายุตั้งแต่ 365 วัน

– ธนาคารแห่งประเทศ ตั๋วเงินธนาคารแห่งประเทศไทย เป็นตราสารหนี้ระยะสั้น มีอายุไม่เกิน 365 วัน พันธบัตรธนาคารแห่งประเทศไทย เป็นตราสารหนี้ระยะยาวมีอายุตั้งแต่ 365 วัน

– รัฐวิสาหกิจ พันธบัตรรัฐวิสาหกิจ เป็นตราสารหนี้ระยะยาว มีอายุมากกว่า 365 วัน

2. บริษัทเอกชน ตราสารหนี้ที่ออกโดยกลุ่มนี้จะเรียกโดยรวมว่า หุ้นกู้ โดย ระยะสั้น มีอายุไม่เกิน 270 วัน ระยะยาว มีอายุตั้งแต่ 270 วัน

3. องค์กรต่างประเทศ ตราสารนี้จะเป็นตราสารหนี้ระยะยาว จะเรียกว่า ตราสารหนี้ต่างประเทศซึ่งอาจจะเป็นบริษัทต่างชาติ หรือ หน่วยงานภาครัฐต่างชาติก็ได้

ซึ้งการได้รับผลตอบแทนนั้น จะได้ในรูปของดอกเบี้ย และ รับเงินลงทุนคืนเมื่อครบกำหนดสัญญา สำหรับระยะเวลาการลงทุนจะขึ้นอยู่กับชนิดของตราสารหนี้ มีการกำหนดระยะเวลาการจ่ายผลตอบแทนที่ชัดเจน

หุ้นกู้จัดเป็นตราสารหนี้ ผู้ถือตราสารหรือนักลงทุน “มีสถานะเป็นเจ้าหนี้”มีผลตอบแทนแน่นอนผลตอบแทนที่ได้จะมีความสม่ำเสมอและแน่นอนโดยอยู่ในรูปของดอกเบี้ยอายุตามเงื่อนไขที่ระบุไว้ โดยความเสี่ยงจะขึ้นอยู่กับอันดับความน่าเชื่อถือของผู้ออกตราสารหนี้ จัดอยู่ในกลุ่มประเภทของการลงทุนระยะยาวได้ผลตอบแทนสูงกว่าการฝากเงินในบัญชีเงินฝากเราสามารถคาดเดาผลตอบแทนได้มีการกำหนดระยะเวลาการจ่ายผลตอบแทนที่ชัดเจน

ถึงแม้ว่าการลงทุนที่กล่าวมาข้างต้นถึงจะจัดอยู่กลุ่มประเภทของการลงทุนที่มีความเสี่ยงต่ำ แต่ผู้ลงทุนต้องศึกษาข้อมูลประเมินความสามารถในการชำระหนี้และเช็คเครดิตจากสถาบันจัดอันดับความน่าเชื่อถือด้วยตัวของท่านเองเนื่องจากเป็นการลงทุนเราจึงต้องมีการวางแผนทางการเงินอย่างรอบคอบจึงจำเป็นต้องศึกษาและทำความเข้าใจความเสี่ยงของประเภทของการลงทุนอย่างละเอียด

Bitcoin Cryptocurrency ทำ

การปรับพอร์ตเมื่อเจอวิกฤตหรือเมื่อสภาวะตลาดเปลี่ยนไป

สถานการณ์ของตลาดอาจมีปัจจัยที่ต่างกันออกไป เพราะฉะนั้น การปรับพอร์ตจึงเป็นสิ่งที่ควรจะทำ เพื่อรับมือสภาวะตลาดที่เปลี่ยนแปลง ซึ่งสภาวะเศรษฐกิจหรือสภาวะของตลาด มีหลายปัจจัยที่เข้ามาเกี่ยวข้อง ทำให้การปรับพอร์ต ของแต่ละคนนั้น ไม่เหมือนกัน ต้องดูตามเป้าหมายระยะการลงทุน ว่าลงทุนสั้น หรือ ระยะยาว นอกจากสภาวะตลาดที่เปลี่ยนแปลง นักลงทุนควรปรับพอร์ตในระยะเวลา 6 เดือน หรือ 1 ปี เราปรับพอร์ต เพื่อลดความเสี่ยงจากสภาวะตลาด และ เพิ่มโอกาสที่จะได้รับผลตอบแทนที่มากขึ้น การปรับพอร์ต เมื่อสภาวะตลาดเปลี่ยน ควรหมั่นสังเกตแนวโน้มของตลาดอยู่เสมอ ว่าเป็นขาขึ้นหรือขาลง ควรหาจังหวะ ในการปรับพอร์ตให้ดี เพราะนี้ก็เป็นอีกข้อที่สำคัญ สถานการณ์ในตลาดค่อนข้างที่จะคาดเดาได้ยาก

ถ้าหากว่าสภาวะของตลาดอยู่ในช่วงที่เป็นขาขึ้น

ถ้าหากว่าตลาดเป็นขาขึ้น ควรให้ความสำคัญกับ สินทรัพย์ที่มีโอกาสทำกำไรสูง ปรับสัดส่วนพอร์ตเพิ่มสัดส่วนการลงทุนในสินทรัพย์ใดสินทรัพย์หนึ่งไปทางกองทุนรวมที่ให้ผลตอบแทนสูงและมีความเสี่ยงปานกลางมีโอกาสที่เม็ดเงินจะไหลไปยังกองทุนรวมหุ้นแล้วลดสัดส่วนการลงทุนในสินทรัพย์ประเภทอื่นแทน

ถ้าหากว่าสภาวะของตลาดอยู่ในช่วงที่เป็นขาลง

การลดสัดส่วนการลงทุนในสินทรัพย์ใดสินทรัพย์หนึ่งเพราะว่าช่วงที่ตลาดเป็นขาลงนั้นคือการแสดงให้เห็นถึงความอ่อนแอของเศรษฐกิจ ใน20% ของพอร์ต ก็อาจลดสัดส่วนให้เหลือเพียง 15% ของพอร์ต แล้วไปเพิ่มสัดส่วนการลงทุนในสินทรัพย์ประเภทอื่นแทน เน้นไปยังกองทุนรวมตราสารหนี้กองทุนที่มีความเสี่ยงต่ำเน้นสินทรัพย์ที่มั่นคงมากยิ่งขึ้น

ในยุคปัจจุบัน มีนักลงทุนหน้าใหม่เกิดขึ้นมากมาย มีสินทรัพย์หลากหลาย ที่เป็นสิ่งล่อตาล่อใจ ให้ทุกคนอยากประสบความสําเร็จ เพราะฉะนั้น นักลงทุนทุกคนควรมีสติรอบคอบทุกครั้งที่มีการลงทุนหรือมีการปรับพอร์ต การปรับพอร์ตนั้นสามารถควบคุมความการลดความเสี่ยงได้ดีกว่าการที่ไม่ปรับพอร์ตเลย ซึ่งความถี่ในการปรับพอร์ตขึ้นอยู่กับพอร์ตของนักลงทุนว่าสัดส่วนเป็นอย่างไร อย่างน้อยควรปรับภายใน 6เดือน ถึง 1ปี เพื่อให้พอร์ตของคุณมีประสิทธิภาพมากยิ่งขึ้น

Bitcoin Cryptocurrency ทำ