อัตราแลกเปลี่ยน Forex Exchange ปัจจัยขับเคลื่อน เงินลงทุน และเศรษฐกิจ

อัตราแลกเปลี่ยน Forex Exchange เงินตรา หรือเรียกเข้าใจง่ายๆ ว่า ค่าเงิน ก็เปรียบเหมือน กระจกสะท้อน เศรษฐกิจของประเทศ เพราะทุก กิจกรรมทางเศรษฐกิจ จะมีผลกับการเคลื่อนไหว ต่อ ค่าเงิน แทบทั้งสิ้น จึงเป็นปัจจัยแรกๆ ที่เป็นเครื่องมือดัชนีชี้วัด ของนักลงทุน ในการเคลื่อนย้าย เงินลงทุน จากประเทศหนึ่ง ไปยังอีกประเทศหนึ่ง

สถิติในอดีตย้อนหลัง 5 ปี คือ ทุกๆ ค่าเงินบาทอ่อนค่าเฉลี่ย 1% จะส่งผลให้เงินทุนต่างชาติไหลออกจากตลาดหุ้นเฉลี่ยราว 7.8 พันล้านบาท อ้างอิง TrueID ในการที่ ค่าเงิน เงินบาทอ่อนค่านั้นส่งจะส่งผลให้อุปทานลดลง นั่นหมายถึง ความลังลงของนักลงทุน

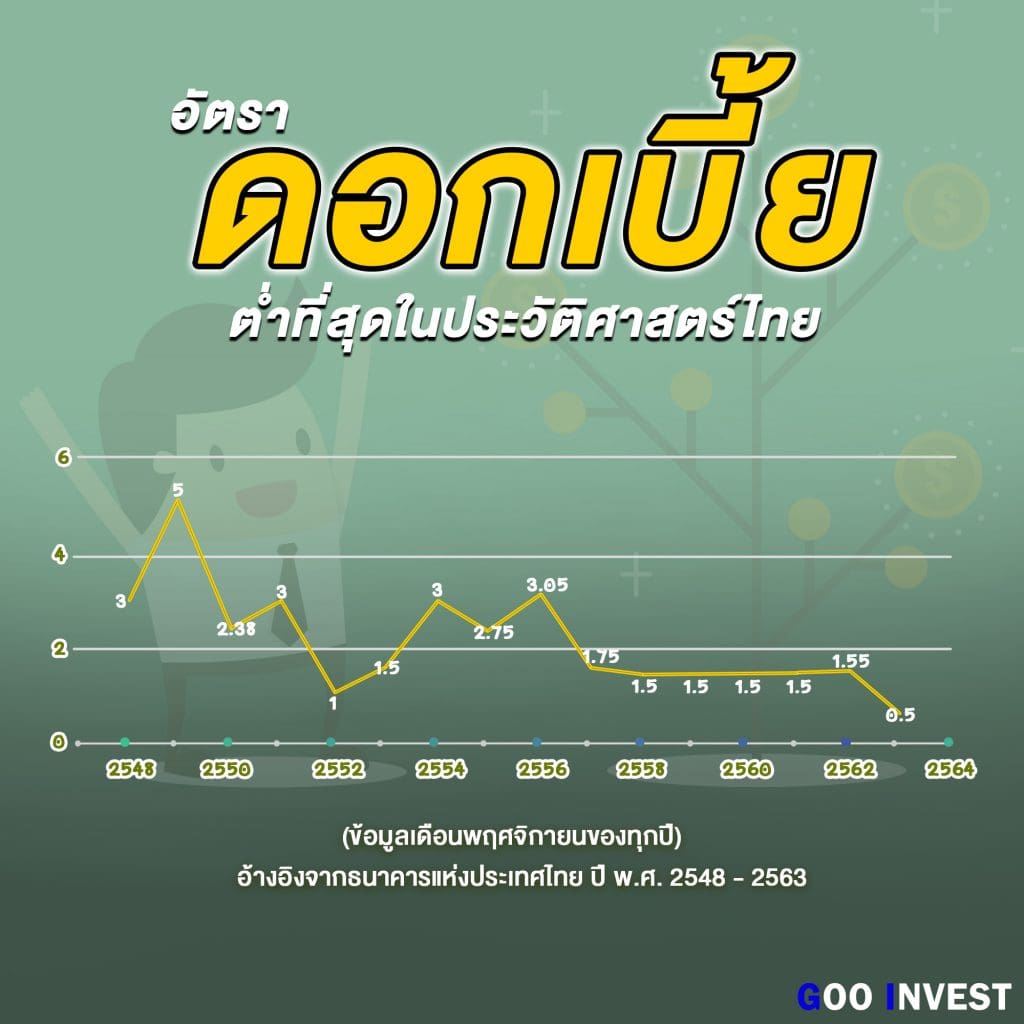

ในทางกลับกัน ในกรณีที่ ค่าเงินบาทแข็งค่า ขึ้น อัตราดอกเบี้ย เงินบาทก็มักจะเพิ่มสูงขึ้นด้วยเช่นกัน ซึ่งมันเป็นที่ดึงดูด เงินทุน จาก ต่างประเทศ ให้ไหลเข้ามาในประเทศไทย มากยิ่งขึ้น

การป้องกันความเสี่ยง จากการเปลี่ยนแปลงของ ค่าเงิน ในกรณีของ นักลงทุน ที่ลงทุนด้วยการหวัง ผลกำไร จาก ดอกเบี้ย นั้นอาจขาดทุนได้หากค่าเงินเปลี่ยนแปลงไป จึงมัก ป้องกันความเสี่ยง ด้วยซื้อ อัตราแลกเปลี่ยนล่วงหน้า ไว้ด้วย

โดยมุ่งหากำไรจากส่วนต่างระหว่างอัตราดอกเบี้ยเท่านั้น การที่เงินตราสกุลต่างๆให้ผลตอบแทนในรูปดอกเบี้ยไม่เท่ากัน ย่อมก่อให้เกิดโยกย้าย เงินฝาก จากประเทศหนึ่งไปยังประเทศหนึ่งอยู่เสมอ และ สกุลเงิน ที่มี อัตราดอกเบี้ยต่ำกว่า ก็จะย้ายไปยังประเทศและสกุลเงินที่มี อัตราดอกเบี้ยสูงกว่า

ในระหว่างช่วงเวลาของ การลงทุนฝากเงิน นั้น อัตราและเปลี่ยนก็ที่เปลี่ยนแปลงไปได้ ทำให้กำไรจากส่วนต่างระหว่างอัตราดอกเบี้ยลดน้อยลง หรือ กลายเป็นขาดทุนไปได้ ดังนั้น เพื่อป้องงกันความเสี่ยงที่เกิดจากอัตราแลกเปลี่ยน ผู้ลงทุนจึงอาจซื้อขายเงินตราในตลาดล่วงหน้าไปพร้อมกับการย้ายเงินฝาก การป้องกันความเสี่ยงเช่นนี้ ส่งผลต่ออัตราแลกเปลี่ยนทันทีโดย การป้องกันความเสี่ยงเช่นนี้ มักเป็นที่นิยมใช้กับกลุ่ม ธุรกิจนำเข้า ส่งออกอีกด้วย

หากสกุลเงิน ของประเทศ ที่ไปทำ การลงทุน ไว้ มีแนวโน้มอ่อนค่าลง นักลงทุน ย่อมเรียกหา การชดเชยผลขาดทุน ที่อาจจะเกิดขึ้นจาก อัตราแลกเปลี่ยนเงินตรา ในรูปของ อัตราดอกเบี้ยที่สูงกว่า โดยเปรียบเทียบ เพื่อให้ได้รับ อัตราผลตอบแทนที่แท้จริง เท่ากับการไป ลงทุนในประเทศที่ แนวโน้มว่าค่าเงินจะแข็งขึ้น

อัตราแลกเปลี่ยน Forex Exchange ของเงินบาท ที่เปลี่ยนแปลง ในมุมมองของ ต่างชาติ

ค่าเงินบาทแข็งค่า ส่งผลต่อการ นำเข้า ส่งออก สินค้า เมื่ออัตราแลกเปลี่ยนแข็งค่าทำให้ราคา สินค้าไทย ในรูป เงินบาท จะมีราคาดูแพงขึ้น ในสายตาของ ชาวต่างชาติ ทำให้ผู้ประกอบการไทย ส่งออกสินค้า ได้น้อยลง ขณะที่คนไทย จะมองว่าสินค้านำเข้า จากต่างประเทศ ได้ราคาถูกลง จึงเป็นตัวกระตุ้น การนำเข้าสินค้า จากต่างประเทศได้มากขึ้น

ซึ่งส่งผลโดยตรงกับ ผู้ส่งออก ทำให้ ส่งออกสินค้าของไทย ได้ลดลง เนื่องมาจาก ชาวต่างชาติ จะมองว่าราคาสินค้า ของไทยแพงขึ้น

ผู้นำเข้า จะได้ประโยชน์ เนื่องจากราคาสินค้าจาก ต่างประเทศจะถูกลง ส่งผลดีต่อผู้ประกอบการ ที่ต้องการผลิต สามารถ นำเข้าสินค้า ได้ถูกลง ราคาน้ำมัน นำเข้าก็ถูกลง ทำให้ต้นทุนการผลิต และ การขนส่งลดลง

สำหรับ อุตสาหกรรมท่องเที่ยว จะได้รับผลกระทบจากจำนวน นักท่องเที่ยวต่างชาติ ที่ชะลอ การท่องเที่ยว ลงเนื่องจาก เงินบาทแข็งค่า ชาวต่างชาติ แลกเงินจากดอลลาร์สหรัฐ เป็น เงินบาทได้น้อยลงทำให้ในสายตาของ ชาวต่างชาติ มองว่าสินค้า และ บริการใน ประเทศไทย มีราคาสูงขึ้น โดยเฉพาะ นักท่องเที่ยว จากยุโรป และ สหรัฐอเมริกา เนื่องจากราคา หรือค่าใช้จ่ายในการท่องเที่ยว จะแพงขึ้นในสายตาของนักท่องเที่ยวกลุ่มนี้